文 | 市值观察,作者 | 徐风

继 1 月 29 日涨停潮后,白酒板块仍在升温,其中皇台酒业更是连续录得四个涨停。这背后的导火索,是茅台批价出现回升。

经历了 2025 年的深度调整后,白酒要反转了吗?

01 拐点

2025 年,对白酒行业而言是极不平凡的一年。

如果说 2024 年仍是“ 量降利升”,行业产量下降但利润总额仍能延续上涨趋势,那么随着 2025 年陷入深度调整,在“ 弱需求+高库存+价格下行” 的多重矛盾下呈现“ 量价齐降” 的格局。

对周期性行业来说,价格往往是行情冷暖的风向标。据 《2025 年上半年泸州· 中国白酒价格指数运行报告》 显示,全国白酒批发价格总指数上半年同比下跌 9.9%,其中名酒批发价格跌幅更为显著,达到 14.96%,部分核心单品价格已跌破出厂价,渠道利润严重受损。

从上市公司的业绩表现也能窥知一二。据万联证券研究,2025 年第三季度白酒板块实现归母净利润 280.6 亿,同比下滑 22%,不仅创出了本轮周期内最大单季回撤,也显著超过了上轮 2012 年至 2015 年调整期的任何一个季度。

面对困局,酒企普遍采取保守策略,通过控量保价来修复渠道和价盘。比如山西汾酒不强求开门红,强调稳健增长与市场节奏;泸州老窖则对春节及一季度保持谨慎。

就在当下临近春节之际,一线白酒品牌价格出现上涨,释放了行业回暖信号。以贵州茅台为例,据“ 今日酒价” 数据显示,近期其25 年和 26 年原箱飞天茅台批价已经回升至 1600 元以上,部分终端门店价格已经回升到 1800 元左右,i 茅台上线的原价茅台接连秒空印证了稀缺事实。国窖 1573 批价相较 2025 年底也有所回升。

需要强调的是,一线白酒品牌尤其是贵州茅台价格的回暖是行业逐步走出调整期的前哨。

贵州茅台被视为衡量整个行业供需平衡及渠道信心的“ 晴雨表” 和定海神针,不仅是高端酒的价格天花板,其批价企稳回升还对行业价格体系形成托举效应,为其他品牌打开了价格上涨空间,修复渠道利润。

涨价的信心也传导到了二级市场上。1 月 29 日万得白酒指数以近 10% 的涨幅领涨两市,到 2 月 4 日收盘累计涨幅达 11.23%。期间贵州茅台上涨 15.21%,山西汾酒、泸州老窖涨幅也在 10% 以上,金徽酒、皇台酒业等中小酒企更是超过了 20%。

尽管高端白酒出现了涨价信号,但从目前看,行业仍处在政策调整、主流消费人群迭代、存量竞争等多重因素叠加的深度调整期。那么,何时反转呢?

02 反转

复盘过往白酒行业的调整周期,对当下有一定的借鉴意义。

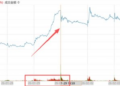

据和君咨询研究,自 1999 年以来白酒行业共经历了 4 轮调整周期,刨除 2008 年由于特殊经济事件引发的调整外,另外 3 次大致在 4 年左右。

▲来源:和君咨询

本轮自 2022 年开启的调整周期已历经 4 年,整体依旧没有走出复苏通道,时间相较以往较长。不同点在于,当前行业政务型消费占比已经很低,个人消费占据主流,行业调整多与宏观经济增长挑战下消费需求下滑相关。

除此之外,在行业产量不断下滑背景下,渠道库存的累积进一步加大了存量竞争压力。

据爱建证券研究,2025 年上半年白酒行业的平均存货周转天数达 900 天,较上年同期增加了 10%,存货量同比增加 25%,经销商库存达到历史高位,也即相当于行业库存 2 年半才能出清。这里提到的行业平均存货更多是指包括酒企和经销商等在内库存总量。

对于行业何时复苏,中间商渠道作为酒企业绩的“ 蓄水池”,库存降至良性水平对判断行业周期至关重要。

据万联证券研究,目前白酒品牌渠道库存情况分化十分明显,高端核心单品比如飞天茅台已接近安全库存,预计在 2026 年一季度基本完成去库存;次高端与多数区域龙头库存普遍在3至4 个月,预计 2026 年上半年也将实现去库,总体看行业基本面拐点可能在 2026 年下半年出现。

此外,白酒行业作为与宏观经济相关联行业,回顾上一轮调整周期,行业复苏的一个明确指标是以 PPI 为代表的宏观经济转暖。

据华创证券研究,以茅台批价和 PPI 走势进行对比,2016 年春节后白酒在二季度批价有所回落,行业仍存在“ 反弹还是反转” 的分歧,但随着年中 PPI 增速转正,茅台批价从 2016 年下半年起震荡走高并于年底站上千元,随后头部酒企利润表开始好转,正式标志着新一轮周期开启。

据最新的 PPI 数据显示,2025 年 12 月 PPI 同比下降 1.9%,增速虽仍处于负值区间,但进一步下滑空间已然不大,且呈现不断抬升的态势。

综合来看,借鉴以往的行业周期和高端白酒的价格规律,随着宏观经济转暖、一系列刺激消费政策组合拳见效以及库存的逐步出清,预计2026年行业将迎来拐点,并在下半年有望看到更多动销和企业业绩上的复苏信号。

在行业加速出清的同时,一线品牌有望凭借更强的逆周期能力获得更多市场份额。

03 分化

从估值上看,当下的白酒板块显然处在底部区间。

据万得数据显示,目前行业动态市盈率处于近 10 年底部,最低为 2024 年 9 月的 16.25 倍,而在 2026 年 1 月 28 日曾一度低至 17.47 倍,此后随着板块上涨有所反弹。

结合白酒板块的高股息属性,目前已经具有了较高的安全边际,向下空间有限。

此外,公募基金对白酒板块的配置已至冰点,存在提升预期。据财通证券研究,2025 年第四季度白酒板块的公募持仓比例已降至 5.1%,是 2017 年第二季度以来的历史低点,主动基金持仓比例更是仅 2.9%。

当前,无论从基本面亦或是估值层面都显示行业处于周期底部,站在新一轮周期前夜,和以往不同的是即便未来步入复苏通道,分化依然是主旋律。

近年来,白酒行业二八分化的马太效应越发明显。

据国信证券研究,2015-2024 年白酒行业收入 CR10 从 18.8% 提升至 57.1%,利润集中度更高。考虑到 2025 年行业需求走弱,头部品牌持续挤占存量竞争份额,收入 CR10 可能超过 80%。

在行业调整期,不同定位的品牌酒企收入也呈现出较大差异性。据财通证券研究,自 2024 年第二季度至 2025 年二季度高端白酒的单季度收入虽然有所下降,但始终维持在正值,表现较为稳定。

对比次高端和地产酒,次高端表现相对稳健,但在 2024 年第四季度的收入出现了超过 20% 的降幅,而地产酒自 2024 年三季度开始降幅多在 10% 以上。

可以看出,高端品牌白酒凭借自身的品牌力和产品力逆周期能力更强,在高端商务、礼品社交等场景中需求较为刚性,是维持高端价格带稳健增长的基础。更为关键的是竞争格局固化,进入壁垒极高,也是高端白酒的护城河之一。

而次高端和地产酒主要集中在一般商务、家庭宴请和个人消费开支上,这些场景需求则较为灵活,再加上产品竞争激烈,销量相对不够稳定。尤其是地产酒还受限于区域和品牌调性,在存量竞争中逐渐趋于下风。

因此,一线高端品牌以及在行业深度调整期内依然凸显经营韧性的企业有望率先走出调整期,并且在新一轮周期中享有更大的贝塔属性。

在具体公司层面,高端品牌“ 茅五泸” 自然不必多说,次高端中山西汾酒的表现可圈可点。要知道山西汾酒是 2025 年前三季度除了茅台以外唯一实现营收和净利润都增长的公司,大单品青花 20 在 2025 年上半年依旧保持了约 15% 的增速。

综合而言,从一线白酒批价走势来看,行业好转迹象已现,需要在终端动销和企业业绩上进一步验证。

然而,随着行业出清和竞争格局进一步集中,未来新周期中并非所有玩家能够吃到红利,强者恒强的分化态势或难以避免。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App