2 月 6 日晚间,康泰生物 (300601.SZ) 连发多则重磅公告:不仅宣告终止与阿斯利康合计投资 27.6 亿元的疫苗合资项目;还披露持股 5% 以上股东袁莉萍解除与实控人杜伟民的一致行动关系,同时计划在其控制的私募基金产品间内部转让不超过 2233 万股股份。

在疫苗行业遭遇系统性调整、公司 2025 年净利润预计同比骤降 63.8%-75.7% 的背景下,“ 一退一挪” 的资本运作,折射出头部疫苗企业的生存焦虑,也似在预告减持潮的来临。

截至 2 月 9 日收盘,康泰生物股价小幅下跌,报收于 15.49 元/股,对应市值 173 亿元。

27.6 亿外资合作折戟行业寒冬

康泰生物与阿斯利康的“ 跨国联姻” 筹划近一年后戛然而止,背后是行业下行压力与企业自身困境的双重挤压。

这桩始于 2025 年 3 月的合作,曾被寄予厚望,双方计划在北京经济技术开发区设立合资公司,注册资本 3.45 亿元,投资总额约合 27.6 亿元人民币 (4 亿美元),股权各占 50%,合资公司定位“ 阿斯利康在中国首个且唯一的疫苗生产基地”,核心业务是推进阿斯利康的呼吸道合胞病毒 (RSV) 和人偏肺病毒 (hMPV) 的在研组合疫苗 (IVX-A12) 在中国的开发、生产与商业化。

但从签约到终止的近一年时间里,合资公司始终未正式成立,康泰生物也未实际出资。对于合作终止,康泰生物在公告中给出的解释是:“ 市场环境剧烈变化,行业面临比较大的下行压力,新增投资疫苗产业风险比较高”。

合作推进缓慢的背后,是 2025 年疫苗行业正经历前所未有的系统性调整,竞争与政策压力双向加剧。一方面,带状疱疹疫苗、HPV 疫苗等热门品种扎堆上市,市场供给过剩引发激烈价格战;另一方面,集采政策持续渗透,免疫规划疫苗 (一类疫苗) 定价受政策严格管控,叠加原材料、生产合规成本上升,拖累了整体盈利。

对非免疫规划疫苗 (二类疫苗) 而言,集采范围的持续扩大同样带来冲击,价格战愈演愈烈。作为行业内多数企业的营收主力,二类疫苗虽整体市场规模仍在缓慢增长,但毛利率承压已成为普遍常态,企业盈利水平同步走低。

行业寒冬的寒意,从批签发数据中可直观显现。2025 年上半年,我国肺炎疫苗、带状疱疹疫苗、流感疫苗等多款非免疫规划疫苗批签发批次同比下降,部分产品降幅超 50%。康泰生物的核心品种同样承压显著:四联疫苗批签发量同比暴跌 84%,13 价肺炎疫苗同比下滑 44.31%;人二倍体狂犬疫苗、23 价肺炎疫苗上半年批签发量更是直接断档,均为 0。

2026 年 1 月底,安徽省疾控中心公告调整非免疫规划疫苗价格,冻干人用狂犬病疫苗 (Vero 细胞)、麻风腮联合减毒活疫苗、水痘减毒活疫苗、吸附破伤风疫苗、带状疱疹减毒活疫苗五种产品纷纷降价,其中百克生物的带状疱疹疫苗从 1379 元/支降至 468 元/支,降幅高达 66%。康泰生物虽未出现在此次降价名单中,但行业降价潮引发的连锁反应难免使其受到波及。

头部企业集体陷入业绩困境。智飞生物预计 2025 年亏损 106.98 亿-137.26 亿元,万泰生物预计迎来上市首亏,亏损规模 3.3 亿-4.1 亿元,百克生物也由盈转亏,亏损 2.2 亿-2.8 亿元。

相比之下,康泰生物虽未能独善其身,好歹保住了盈利底线。公司预计 2025 年归母净利润 4900 万元-7300 万元、扣非净利润 5150 万元-7650 万元,同比降幅均超六成。

财报期内业绩下滑的核心症结在于四联苗。国家免疫规划调整后,百白破类疫苗首针接种时间从 3 月龄提前至 2 月龄,而康泰生物四联苗说明书尚未完成相应更新,仍须按 3 月龄接种。

在早接种、早保护的医疗共识下,医院更倾向推荐符合新规范的竞品,直接导致四联苗销量大幅下滑、库存积压,进而拉低公司整体利润。与此同时,公司持续加码研发投入,2025 年研发费用约 6.33 亿元,同比增长 11.25%,进一步压缩了当期利润空间。

值得一提的是,阿斯利康并未因这场合作终止而放缓中国布局。2026 年 1 月底,其仍宣布计划于 2030 年前在中国投资逾 1000 亿元人民币,聚焦药品生产与研发。

袁莉萍“ 单飞” 或启减持风暴

与终止合资同步披露的股权变动公告,更让市场嗅到了大股东加速变现的信号。

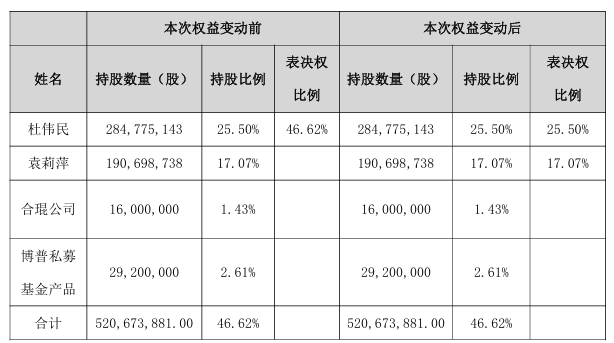

2 月 6 日,康泰生物宣布解除杜伟民与袁莉萍及其控制的合琨公司、博普私募基金产品的一致行动关系,同时袁莉萍计划将博普私募基金产品持有的不超过 2233 万股 (占总股本 2%),转让给其新增的一致行动人华宝万盈私募基金产品。

这场股权安排的源头,可追溯至 2020 年 5 月那场轰动 A 股的“ 天价离婚”。彼时,杜伟民将其直接持有的 1.61 亿股公司股份 (占总股本 23.99%) 分割过户至袁莉萍名下,按当时股价测算市值约 230 亿元,刷新了 A 股上市公司离婚财产分割纪录。

此后,袁莉萍开启了长达数年的套现之旅,通过大宗交易、集中竞价、协议转让等方式密集减持。截至 2022 年 11 月末,其累计套现金额逾 35 亿元。

减持承诺的博弈亦在持续上演。2023 年 8 月,杜伟民、袁莉萍分别承诺 6 个月内不减持公司股份;2024 年 6 月,二人再次承诺将不减持期限延长至 2024 年 12 月 31 日,公司副董事长温飞东、总裁苗向等高管同步跟进。

承诺期一结束,袁莉萍便重启减持行动。2025 年 7 月 1 日,公司披露其减持计划,8 月 6 日即宣告完成,袁莉萍以均价 17.44 元/股减持 1103.19 万股,套现 1.92 亿元,持股比例从 18.06% 降至 17.07%。

如今,一致行动人关系的解除,意味着袁莉萍的减持节奏不再受杜伟民相关承诺的约束,后续可独立决策变现进程。

股权结构随之生变:杜伟民持股比例仍为 25.5%,表决权比例从 46.62% 大幅收缩至 25.5%;袁莉萍体系合计持股 21.11%,但她承诺放弃通过合琨、博普间接持有的 4520 万股对应的表决权,实际表决权比例锁定在 17.07%。

值得注意的是,袁莉萍与合琨、博普、新增的华宝万盈仍为一致行动人,股权并未分散,只是与杜伟民的绑定关系彻底解除。按 2 月 9 日收盘价 15.49 元/股测算,这部分持股对应市值约 36.56 亿元。

多名投资人在股吧等公开渠道将此番安排解读为“ 意在优化减持通道”。博普私募基金产品作为私募性质主体,在大宗交易减持时存在披露透明度高、对接机构买家资源有限等限制;而华宝万盈作为新增一致行动人,理论上可借助华宝系机构的基金通道机构席位开展大宗交易代减持,既能降低对二级市场股价的冲击,也能提升减持效率。

控股股东层面的资金压力同样引发市场关注。截至公告披露日,杜伟民所持股份中已有 7197.98 万股被质押,占公司总股本的 6.44%,质押比例处于较高水平。结合公司业绩下滑、行业陷入寒冬的背景,实控人层面的现金流状况值得持续跟踪。

当前疫苗行业寒冬尚未结束,深度洗牌仍在继续,资本层面的变数,无疑为康泰生物的突围之路增添了更多不确定性。(文丨公司观察,作者丨曹倩,编辑丨曹晟源)

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App