新华财经北京 12 月 31 日电 (记者高婷、李文哲)「十四五」 期间,保交楼、保交房任务全面完成。作为首家登陆国际资本市场的中国金融资产管理公司,中国信达 (01359.HK) 参与了上海、深圳、武汉、西安、重庆、北京等 43 个城市保交楼、保交房项目。

展望 2026 年,AMC 如何持续助力房地产风险化解?中国信达房地产 「造血」 模式是否可以持续?

万亿级 AMC 纾困之道

2025 年 8 月 29 日,西安信达凤熙云著项目开启新生。从烂尾 12 年到开盘首日去化率位居全市前列,项目背后有着一家万亿级 AMC 的身影——中国信达。

中国信达房地产业务条线负责人告诉记者,该项目原名为西安刚家寨项目,由中国信达注入资金 12 亿元、子公司信达地产主导项目二级开发,保障了刚家寨 635 户、1698 名村民回迁安置工作的顺利进行。据悉,项目开盘当日即售出 400 套房屋,目前已累计售出 1006 套。

AMC 在业内有着防范化解风险的 「消防队」 之称。2022 年至 2025 年 9 月末,中国信达累计开展房地产风险化解项目 191 个,实现保交房约 13 万套。

财报显示,截至 2025 年 6 月,中国信达资产总额已达 1.68 万亿元,较 2024 年末增长 2.62%。中国信达房地产业务条线负责人说,依托不良资产主业的核心竞争力,中国信达顺应市场变化,紧密围绕政策导向,明确 「做困境房地产的问题解决者和经营性房地产的价值投资者」 发展新方向,深度参与房地产行业风险化解。

谈及具体化解策略,该负责人表示,关键是解决困境房企项目端和主体端问题,「中国信达旗下拥有多家子公司,可聚焦不良资产主责主业,负责解决房企债权债务等纠纷、投入增量资金,再由信达地产等子公司为出险房企的未完工项目提供管理服务,通过操盘或联建等方式完成后续开发」。

以河南康桥项目为例,中国信达对项目开展实质性重组,为项目注入资金、信誉、信用、管理等,信达地产则与康桥地产签署联合建设协议,助力项目交付。截至目前,该项目已实现 6 批次 6400 余户交付,解决工程款 20 亿元,预计可盘活货值 345 亿元,实现 15 亿元集合资金信托计划兑付。

中国信达充分运用集团协同工具箱,发挥不良资产生态圈链主作用。「我们建立了涵盖政府部门、法院、产业投资人、财务投资人、开发商、供应商、施工企业、设计单位、中介机构、行业协会等在内的多维客户生态圈,能快速抽丝剥茧,解决投融资、产品设计、规划调整、建筑施工、管理运营、市场销售等全业务链问题。」 中国信达房地产业务条线负责人说。

值得一提的是,中国信达子公司金谷信托、信达资本具备产品工具优势,可助力交易结构设计,实现底层资产隔离和控制,而中润发展还可开展破产重整及托管等业务。

「输血」 与 「造血」 并重

项目筹资和债务处置是开展房地产项目风险化解的两大关键点。2022 年至 2025 年 9 月末,中国信达以 945 亿元资金投入带动约 4524 亿元货值的项目复工复产,资金撬动比高达 1 比 5,新增投放项目履约率良好。

记者梳理相关项目筹资情况发现,中国信达既注重 「输血」,也在增强 「造血」 功能,助力相关房企获得可持续发展的资本底气。

一是通过自有资金或设立专项地产基金直接 「输血」。近 3 年来,旗下主要私募基金管理平台信达资本,通过各类专项地产基金累计向各类困境项目投放纾困资金约 443 亿元。如西安刚家寨项目,中国信达注入资金 12 亿元,信达地产主导项目二级开发。

二是输出央企地产品牌,推动项目纳入地方政府 「白名单」,争取银团开发贷授信。如河南康桥项目,2023 年 12 月获得银团对项目包含的高皇寨项目 15 亿元开发贷授信,现已累计放款近 12 亿元;启泰万锦城项目在列入广东茂名市融资白名单后,2024 年成功从银行获得 9 亿元开发贷授信额度,现已累计投放 4 亿元。

三是盘活项目自身价值,吸引券商资管、国有投资平台、民企等跟投。在西安枣园项目中,西安某国有投资平台和两家民企合计认缴 7 亿元投资额度,目前已累计投放 6 亿元。在广州市,信达地产与某券商资管合作,通过一二级土地联动方式成功盘活番禺豪华项目,2025 年从该券商资管成功获得 5 亿元投资。

945 亿元撬动 4524 亿元的背后,做大增量之外,各路资金注入的信心还源自中国信达的业务原则:项目导向、封闭运作、主动管理、安全边际和 「五端」 重组盘活法,即在资产端做加法、负债端做减法、权益端做调整、成本端做优化、品牌端做注入。

债务处置更显金融资产管理公司的实力和专业性。中国信达房地产业务条线负责人表示,依托 20 多年的债权债务清理和处置优势,中国信达通过债务归集、整合、重组等安排,综合运用 「清、留、抵、转、减、免」 等手段,缓解项目端偿债压力,制定切实可行的损失分摊机制。

26 年关注三大领域

日前,2025 年资本市场最具影响力的并购案之一,中金公司换股吸收合并东兴证券、信达证券,开启实质性推进。利好之下,广发证券、易方达基金等机构相继对信达证券母公司中国信达 「增持」。

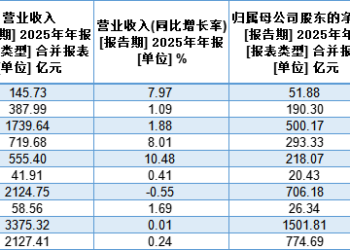

广发证券非银金融行业研究小组认为,「增持」 既源于三方合并将为中国信达带来较好的一次性税后收益,也是基于对其不良资产主业的乐观预期,尽管处置规模上半年有所下滑,但收购规模持续增长,或酝酿上行周期弹性,预计 2025 年公司归母净利实现同比增长。

财报数据显示,2025 年上半年,中国信达实现归属于本公司股东净利润 22.81 亿元,同比增长 5.8%,盈利能力企稳回升。通过推动有效投放,紧抓资产周转,母公司新增投放、现金回收较上年同期实现 「双增长」,新增投放达近五年最好水平。

主业筑基,多元协同拓宽发展空间。2025 年上半年,中国信达新增投放其他不良资产业务 304.15 亿元,同比增长 88.19%,其中,不动产风险化解领域不良资产新增投放占比达到 17.8%。

从早期简单的 「输血」,逐步升级为提供以实质性重组、操盘代建、运营管理为重点的综合解决方案,中国信达积极推动项目 「造血」 复活,有效平衡金融机构、民企股东方、地方政府等相关主体的利益。

展望 2026 年,中国信达房地产业务条线负责人表示,将主动关注高质量城市更新、困境房地产项目盘活、养老金融大文章等领域,积极挖掘非住业态、重组重整等业务机遇,为积极稳妥化解风险、稳定房地产市场贡献专业力量。

编辑:幸骊莎

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115