新华财经北京 12 月 29 日电 (梁怡) 在 「并购六条」 等政策驱动下,2025 年的 A 股并购重组市场空前活跃繁荣。数据显示,截至 12 月 29 日,A 股市场按照最新披露日期更新的并购重组事件达到 6041 单,其中,重大重组数量达到 281 单,已披露的交易总金额高达 1.88 万亿元。

数据背后,并购重组市场正在经历一场深刻的结构性转变:政策层面传递 「效率导向」 与 「产业导向」 清晰信号,产业并购成为了交易主线,交易方案持续创新,审核效率与监管包容度不断提升。同时,相应配套政策不断落地,不断严惩忽悠式重组、利益输送、内幕交易等违法行为。

产业并购为主线,央国企活跃度提升

从行业分布来看,通信设备、电子设备、半导体为代表的 「硬科技」 板块是此轮并购潮的主阵地,战略性新兴产业的并购重组案例显著增加,这与 「并购六条」 引导资源要素向新质生产力聚集的政策导向高度契合。

本轮半导体并购潮既有龙头主导的产业整合协同,例如海光信息吸收合并中科曙光;沪硅产业 70 亿元收购新昇晶投、新昇晶科、新昇晶睿三家公司的少数股权;「中国 EDA 第一股」 概伦电子 21.74 亿元收购锐成芯微 100% 股份、纳能微 45.64% 股份。

同时,在传统主营业务增长乏力时,企业意图切入半导体赛道寻找第二增长曲线。例如,户外品牌探路者拟以约 6.8 亿元现金收购深圳贝特莱与上海通途各 51% 的股权;化学药生产商向日葵定增收购兮璞材料 100% 股权及贝得药业 40% 股权;主营文旅地产的盈新发展拟现金收购存储芯片封测企业广东长兴半导体科技有限公司 81.81% 股权。

有分析指出,并购重组已成为半导体企业跨越技术壁垒、扩大市场份额的重要手段。聚焦核心能力提升的并购将成为主流,而跨界半导体的并购需要关注投后整合能力。

在此轮并购浪潮中,央国企活跃度显著提升,主导了多起 「大手笔」 与标志性案例,成为其加强市值管理的重要抓手之一。今年,千亿级并购达到 2 例,一是 「两光」 合并,交易金额高达 1159.67 亿元,其次为头部券商中金公司换股吸收合并东兴证券 100% 股权、信达证券 100% 股权,交易金额 1142.75 亿元。

近年来,我国证券业掀起新一轮并购重组浪潮,头部券商整合加速。国信证券研报指出,既源于政策层面 「培育一流投资银行的明确导向,也是行业自身发展周期与市场竞争的必然选择。这一 「汇金系」 内部的整合旨在实现业务功能补足与专业化能力提升。本次重组完成后,三家券商营业部合计数量将位居行业第三,形成 「高端投行+区域零售+特殊资产」 的全场景服务体系。

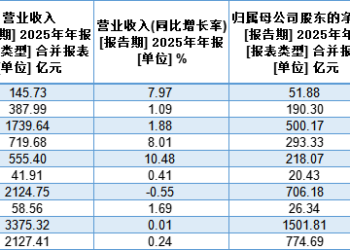

数据显示,2024 年央国企的平均并购金额达到 268.26 亿元,较过去十年均值增长 129%。有分析认为,在推动做大做强的目标下,央国企加快并购重组、整合资源,以提升产业协同效应,优化国有经济布局。

交易方案持续创新,各类 「首单」 集中兑现

「并购六条」 落地一年以来,上市公司并购重组交易方案持续创新,呈现出更多样的支付方式、更市场化的估值方法和更灵活的交易设计。

从支付方式来看,除传统现金收购,发行股份等方式外,定向可转债、并购贷款、并购基金等创新工具被灵活使用。

据开源证券研报指出,「并购六条」 落地以来,一方面,发行股份仍是最成熟、最受市场欢迎的重组支付方式,占比超 50%。同时,上市公司利用定向可转债的案例逐渐增多。领益智造、中国动力、富乐德、华海诚科、新相微、英集芯等 11 家上市公司将定向可转债作为重组交易支付方式之一。

开源证券研报还显示,从估值方法看,部分公司基于标的未来盈利情况设置估值调整或附加合并对价安排,有利于交易双方更好平衡风险与收益。从交易设计看,非法定业绩承诺情形下,灵活设置业绩承诺安排的交易逐渐增多。

今年 5 月,《上市公司重大资产重组管理办法》 重磅发布,创出多个 「首次」:一是首次建立简易审核程序;二是首次调整发行股份购买资产的监管要求;三是首次建立分期支付机制;四是首次引入私募基金 「反向挂钩」 安排。

交易方式持续创新之下,各类 「首单」 集中兑现。比如松发股份收购恒力重工、芯联集成收购芯联越州、华海诚科收购衡所华威等,分别成为首单跨界并购实现并表、首单未盈利资产和首单多元支付案例落地。大规模吸收合并交易也频繁出现,如湘财股份拟吸并大智慧方案。

此外,创新型跨境并购交易不断涌现。新 《战投管理办法》 允许跨境换股收购境外非上市资产,催生了跨境换股、现金或发股私有化境外上市公司等创新性案例不断涌现。如至正股份跨境换股收购半导体引线框架供应商 AAMI,是新战投办法发布以来首单跨境换股。

重组方案告败背后:警惕忽悠、炒作

数据显示,截至 12 月 29 日,共有 72 家企业重大重组告败。从时间上来看,有的企业从公告重组到公告终止连一个月时间都没有。

比如光洋股份定增收购银球科技,从 5 月 18 日公告筹划,到 5 月 29 日宣告终止,持续时间只有 11 天;梦天家居定增收购川土微控制权,从筹划到终止相关公告也只有 13 天。思瑞浦发股购买奥拉股份部分股权的相关公告持续时间也没有超过半个月。

其中,本轮半导体行业重组失败率较高,仅 12 月芯原股份、海光信息、思瑞浦、帝奥微等多家半导体领域上市公司按下重组 「终止键」。

其中,市场关注度最高的便是 「两光」 合并,从 6 月 10 日复牌至 12 月 9 日终止重组,海光信息、中科曙光股价均涨超 60%。失败理由是:「本次交易规模较大、涉及相关方较多,使得重大资产重组方案论证历时较长,目前市场环境较本次交易筹划之初发生较大变化,本次实施重大资产重组的条件尚不成熟。」

根据相关公司公告,重组失败的原因主要包括市场环境变化、监管政策调整、估值等核心交易条款没谈拢、少数股东利益诉求不一致等。

前海开源基金首席经济学家杨德龙表示,就半导体行业重组失败而言,其中最重要的原因在于,企业普遍不盈利,在交易对价方面比较难于定价,所以可能存在利益诉求分配不均,部分核心条款无法达成共识,同时有的企业之间业务协同性不强,并购无法产生 1+1>2 的效果。

一位并购行业人士表示,近年来国内半导体产业发展迅速,一方面,半导体在资本市场是个热门概念,那有的企业可能就是为了蹭热点、炒概念。而最核心的原因主要是一二级市场估值差异很大,半导体企业的 IPO 估值远高于在二级市场被并购,那部分核心条款比如交易价格就很难达成一致。

值得关注的是,年内有上市公司披露跨界并购后股价大涨,与公司基本面严重不符,但交易最终却终止,引发市场对其 「忽悠式重组」 的质疑。

前述并购行业人士称,目前,A 股对资产重组存在不理性的炒作现象,尤其是针对跨界重组以及借机 「炒壳」「保壳」,而背后暗藏市场操纵、内幕交易、商誉暴雷以及财务造假等多重风险。

在并购重组活跃的当下,监管不断从严惩治并购重组中的违法行为。中国证监会 12 月 5 日发布的 《上市公司监督管理条例 (公开征求意见稿)》 中,明确提出规范并购重组行为,细化完善上市公司收购、重大资产重组等规定,进一步明确财务顾问的职责定位和独立性要求,支持产业整合升级和企业转型。

编辑:胡晨曦

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115